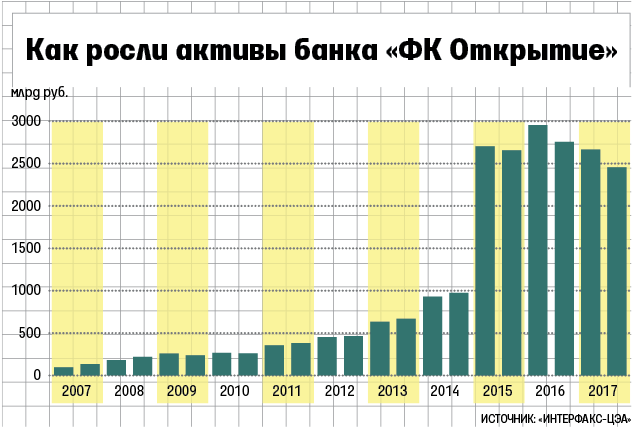

Проблемы «Открытия» видны невооруженным глазом

Первым банком, который может перейти фонду консолидации банковского сектора, созданному Центробанком для санации банков, может стать «ФК Открытие». Это один из рассматриваемых регулятором сценариев дальнейшей судьбы банка, рассказали «Ведомостям» четыре госбанкира, источник, близкий к ЦБ, и два человека, знающих это: один – от сотрудника ЦБ, другой – от «ФК Открытие». Знает это и топ-менеджер крупной финансово-промышленной группы. Два собеседника «Ведомостей» называют вероятность такого сценария очень высокой, но решение еще не принято.

Основной акционер «ФК Открытие» Вадим Беляев это опровергает: переговоров о передаче банка фонду консолидации ЦБ нет, заявил он «Ведомостям». Представитель ЦБ не комментирует действующие банки и готов ли фонд начать работу.

Лечить по-новому

Нынешняя модель санации банков неэффективна, счел ЦБ и год назад предложил новую – через фонд консолидации банковского сектора ЦБ (закон вступил в силу в июне). Пайщиком этого фонда будет ЦБ, туда будут передаваться акции санируемых банков. Оздоровив банки, фонд будет продавать их – причем не обязательно с прибылью.

«ФК Открытие» два месяца возвращает клиентам деньги: АКРА присвоило ему низкий рейтинг (ВВВ-), лишивший его права работать с деньгами госкомпаний и пенсионных фондов. А после краха «Югры» банк стал объектом информационной атаки, говорил Беляев. В июне – июле компании забрали из банка 430 млрд руб., а граждане – 36 млрд. В июле банки забрали из «ФК Открытие» 263 млрд руб. Примерно половина из утекших 621 млрд руб. – сворачивание сделок обратного репо, остальное – плановые оттоки средств из-за рейтинга и внеплановые изъятия, объяснял представитель «Открытия». К 1 августа ликвидные активы «ФК Открытие», по подсчетам Fitch, покрывали лишь 20% клиентского фондирования.

Сценарий с переходом банка в фонд ЦБ логичен, говорят два собеседника «Ведомостей», напоминая о масштабном финансировании банка регулятором. В июле «Открытие» заняло у ЦБ 333 млрд руб. по сделкам репо, и к августу пятая часть обязательств банка приходилась на ЦБ. В августе регулятор открыл банку необеспеченную кредитную линию, говорили два собеседника «Ведомостей», знающих это от «ФК Открытие». Сколько банк привлек по ней у ЦБ и на каких условиях, не известно.

Дорогая помощь

«С учетом информации о получении банком недавно беззалогового кредита от ЦБ можно предположить, что он к тому времени исчерпал возможности по привлечению залогового финансирования (на 1 августа у банка оставалось около 130 млрд руб. незаложенных облигаций), и, значит, зависимость от денег ЦБ сильно выросла по сравнению с уже значительной величиной на 1 августа», – говорит аналитик Fitch Александр Данилов. Понятно, что для «ФК Открытие» первоочередная задача сейчас – это компенсировать оттоки и стабилизировать фондирование, но потом встанет вопрос о том, как выправлять структуру пассивов, где значительную долю занимает дорогое фондирование от ЦБ, чтобы иметь возможность конкурировать по ставкам и зарабатывать прибыль, указывает он.

Заимствования у ЦБ серьезно скажутся на структуре процентных расходов банка, солидарен методолог «Эксперт РА» Юрий Беликов. Средства регулятора дороже клиентских, особенно учитывая, что уходят бесплатные и низкодоходные ресурсы (средства на текущих счетах). Кроме того, у банка сократился корпоративный кредитный портфель – почти на 40%, в целом он генерировал 31–35 млрд руб. в квартал, но уже в III квартале доходы могут упасть до 25–27 млрд руб., оценивает он.

Скорее всего драматично сократятся доходы от сделок с валютой и производными финансовыми инструментами, продолжает Беликов: «Банк теряет короткую свободную ликвидность, которой обычно фондируются эти сделки, приносящие до 10 млрд руб. в квартал».

С другой стороны, поддержание в пассивах репо с ЦБ в размере 338 млрд руб. (данные на 1 августа) будет дополнительно стоить «Открытию» 8,5 млрд руб. в квартал, говорит Беликов. «По беззалоговой линии помимо процентов по выбранным средствам (ключевая ставка + 1,75 п. п. годовых) уплачивается комиссия за ее открытие (0,15% от лимита, даже если он не выбран). Допустим, за беззалоговый кредит с лимитом 100 млрд руб. придется заплатить 150 млн руб. единовременно и почти 2,7 млрд руб. в квартал», – размышляет он. «При сохранении текущих тенденций вполне вероятна генерация убытка в размере 5–9 млрд руб. в квартал», – говорит Беликов, замечая, что еще многое будет зависеть от динамики создания резервов.

ВТБ, владеющий 9,9% акций «ФК Открытие», от комментариев отказался.