С момента публикации нашего предыдущего прогноза в ноября 2019 года ситуация на мировых финансовых рынках развивалась существенно лучше наших ожиданий. В начале декабря появились анонсы возможной отмены части американских пошлин, действующих в отношении китайских товаров. Ограниченная отмена пошлин в итоге произошла в середине января по факту подписания первой фазы торгового соглашения между США и Китаем после 18 месяцев ожесточенной торговой конфронтации. В совокупности с активными действиями ФРС по насыщению финансовой системы США ликвидностью ожидания торгового перемирия создали крайне оптимистичные настроения на мировых финансовых рынках. Американской фондовый рынок вырос на 13% с октября 2019 года, а индекс валют развивающихся стран прибавил 1.2% за аналогичный период времени. Рубль получал значительную поддержку с учетом повышенного аппетита к риску в декабре и первой половине января.

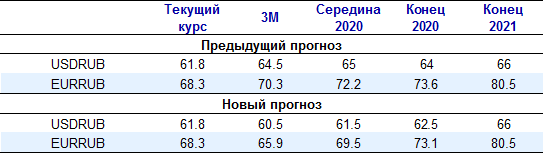

Ряд внешних и внутренних факторов продолжают говорить в пользу дальнейшего умеренного укрепления российской валюты (по нашим оценкам, до 60,5 рублей за доллар на горизонте 1 квартала 2020 года):

— ФРС США продолжает активные операции по предоставлению дополнительной ликвидности, проводя покупки краткосрочных казначейских векселей на сумму 60 млрд. долл. в месяц. Мировые финансовые рынки воспринимают эти операции как очередной раунд политики количественного смягчения. Дополнительная ликвидность, появившаяся в финансовом секторе, дает инвесторам возможность покупать рисковые активы, которые в результате этого растут в цене.

— Риски очередных эпизодов эскалации торговой войны между США и Китаем до конца текущего года, похоже, практически полностью исключены участниками рынка. Подписание первой фазы торговой сделки, вероятно, поставило торговую конфронтацию на паузу, поэтому данная тема, являвшаяся центральной для рынков в конце 2018 – 2019 годах, сейчас отходит на второй план. Фактор предстоящих президентских выборов в США 4 ноября 2020 года воспринимается большинством участников рынка как страховка от новых волн протекционизма. Новые обострения торговых противоречий способны подорвать оптимизм на рынках, но такой сценарий вряд ли политически выгоден в преддверии выборов.

— Тем временем смягчение денежно-кредитной политики, происходившее по всему миру в 2019 году, постепенно начинает приносить свои плоды. Индикаторы экономической активности (индексы деловой активности PMI из различных регионов и по миру в целом, темпы роста экспорта из Китая) постепенно восстанавливаются, создавая фундаментальную основу для роста аппетита на рисковые активы и снижения спроса на защитные активы.

— Спрос на российские долговые бумаги остается устойчивым. В случае сохранения интереса иностранных инвесторов к данным активам это будет означать дальнейший приток портфельных инвестиций в Россию. Данный фактор был одной из причин укрепления рубля в 2017 году и в первом полугодии 2019 года.

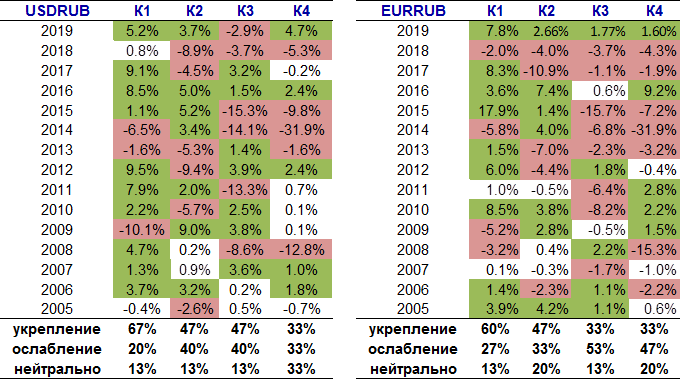

— Первый квартал традиционно характеризуется положительной сезонной динамикой на фоне сезонно большого профицита во внешней торговле России. Данный фактор особенно заметно проявляется в феврале и марте.

Сезонность динамики курса рубля

Со второго квартала 2020 года настроения на глобальных площадках могут умеренно ухудшиться по ряду причин. Их совокупность, по нашему мнению, будет мешать рублю находиться ниже отметки 62,5 в паре с долларом во второй половине 2020 года.

— объемы операций ФРС для поддержания долларовой ликвидности могут сократиться. При анонсе данных мер в октябре 2019 года ФРС указывала, что они будут действовать по крайне мере до 2 квартала 2020 года.

— по мере приближения президентских выборов в США участники рынка могут вновь начать опасаться возможной реэскалации торговых войн после выборов.

В паре с европейской валютой дополнительным фактором для укрепления рубля в первом полугодии выступает слабость европейской валюты на фоне стагнации экономической активности в еврозоне. Мы ожидаем снижения пары EURUSD к отметке 1,09 на горизонте ближайших трех месяцев с текущих уровней 1,105. Ослабление евро в совокупности с факторами, играющими в пользу рубля, способно создать пространство для укрепления рубля в паре с евро до отметок 66 на горизонте ближайших трех месяцев. В дальнейшем в паре EURRUB, как и в паре USDRUB, мы ожидаем разворот в пользу более слабых значений.

На более длинных горизонтах риски для рубля выглядят повышенными.

Долгосрочные риски связаны с ростом опасений очередных раундов торговых войн после выборов в США. Ожидания могут начать формироваться заранее. После президентских выборов в США протекционизм может вновь стать основным инструментом экономической политики, что способно создавать неопределенность, формировать спрос на защитные активы и снижать аппетит к рисковым активам. С учетом данных рисков мы сохраняем весьма слабые уровни по курсу рубля на горизонте 2021 года.