| Банки | Электронные деньги | Страховые компании | Застройщики |

| Микрофинансовые |

| Пенсионные фонды | Инвестиционные компании | Лизинговые компании | Промышленность |

| |||

| Страхование |

| Пенсия |

| Вклады |

| Онлайн банкинг |

| Потребительское кредитование |

| Банки для бизнеса |

| Лизинг |

| Автокредиты |

| Ипотека и недвижимость |

| Инвестиции |

|

| |||||

| Российские активы обвалились без российских торгов |

|

10.03.20 09:34:00 Неспособность основных производителей нефти — России и Саудовской Аравии — договориться о продлении и дополнительном ограничении добычи обернулась обвалом на рынке нефти. Котировки Brent упали более чем на 30%, опустившись до четырехлетнего минимума $31 за баррель. Зависящие от нефти рубль и российские ценные бумаги также обвалились на мировых площадках в отсутствие торгов на Московской бирже 9 марта. По мнению участников рынка, для стабилизации ситуации Банку России может потребоваться подъем ключевой ставки. 9 марта торги на российском финансовом рынке не проводились из-за праздника, но на зарубежных биржах и внебиржевом рынке курс рубля и котировки российских активов стремительно подешевели. По данным агентства Bloomberg, в понедельник курс доллара на международном рынке, оттолкнувшись от уровня 70 руб./$, стремительно взлетел до отметки 75,22 руб./$. Таким образом, он обновил максимум с февраля 2016 года. Четырехлетний максимум обновил и курс евро, поднявшийся выше уровня 86 руб./€. После 19:00 курсы закрепились возле значений 74 руб./$ и 84,6 руб./€, что на 4,5 руб. и 7,2 руб. выше значений закрытия пятницы. По данным Bloomberg, падение рубля относительно доллара оказалось сильнейшим (8,3%) по сравнению с курсами других валют. Столь сильного ослабления российской валюты за один день инвесторы не наблюдали более пяти лет.

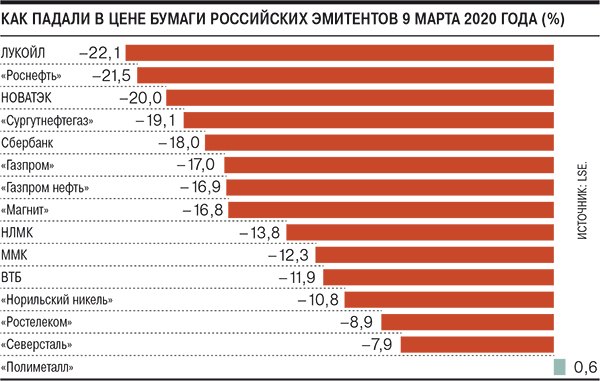

16 декабря 2014 года курс доллара взлетел на 7,15 руб., до 66,7 руб./$, а курс евро поднялся на 9,13 руб., до 84,04 руб./€, что стало ответом на решение ЦБ повысить ключевую ставку до 17%. Распродаже в понедельник, 9 марта подверглись депозитарные расписки российских компаний, торгуемые на мировых площадках. В начале торгов на LSE ценные бумаги российских эмитентов падали в цене на 10–37%, по итогам дня они закрылись на уровнях на 3–23%. Аутсайдерами стали акции нефтяных компаний ЛУКОЙЛ, «Роснефть», «Татнефть», «Сургутнефтегаз», потерявшие в цене 19–22%. Депозитарные акции «Газпрома» упали в цене на 20% по итогам дня. «Падают самые ликвидные, т. к. в них обычно самые большие плечи и их проще играть на понижение. Самые ликвидные российские фишки — это компании нефтегазового сектора, и на шоковом падении цены на нефть и получается идеальный шторм»,— отмечает заместитель гендиректора по фондовым операциям УК ТФГ Равиль Юсипов. Бегство инвесторов из рублевых активов спровоцировал обвал цен на нефтяном рынке. По данным агентства Bloomberg, в начале дня котировки ближайшего контракта на нефть Brent достигали отметки $31,02 за баррель, что на 31,5% ниже закрытия пятницы. Стоимость американской нефти WTI опускалась до $27,34 — на 33,8% ниже закрытия предыдущего дня. Этому падению предшествовал провал в переговорах ОПЕК+. В минувшую пятницу Россия и Саудовская Аравия не смогли договоритьсяотносительно расширения и продления соглашения ОПЕК+ об ограничении добычи нефти. В субботу Саудовская Аравия объявила о значительном снижении официальных цен продажи и планах увеличить производство до более 10 млн баррелей в сутки. «В отсутствие действующей политики именно рынку придется найти баланс между спросом и предложением. Это рецепт для резкого снижения цен, которое будет похоже на события 2015–2016 годов»,— отмечает главный макроэкономист и руководитель направления перспективных исследований Next Generation Julius Baer Норберт Рюкер. Впрочем, распродажа велась на многих мировых площадках. Ведущие азиатские фондовые индексы упали на 3,5–5,7%, европейские завершили торги падением на 7–8%. Американские индексы к 20:00 продемонстрировали снижение на 5,2–6,3%, при этом акции добытчиков сланцевой нефти обвалились на 30–40%. По словам Норберта Рюкера, происходящее на рынке нефти создаст дополнительные негативные факторы для глобальной экономики и еще больше усилит неопределенность. Тем более что ситуация с коронавирусом не спешит улучшаться. В воскресенье число заболевших по всему миру составляло около 108 тыс. человек, в Италии число заболевших приблизилось к 6 тыс. человек. С учетом происшедшей распродажи во вторник сразу после открытия торгов на Московской бирже ожидается падение стоимости рублевых активов. По словам гендиректора УК «Спутник — Управление активами» Александра Лосева, мощная распродажа будет наблюдаться во всех сегментах российского рынка. «Высокая доля иностранных денег в ОФЗ и российских акциях — это дополнительный дестабилизирующий фактор»,— отмечает он. Российские индексы могут потерять около 10%, при этом поддержку рублевому индексу Московской биржи окажет рост курса американской валюты. В случае если иностранные инвесторы в ОФЗ не станут терпеть курсовые убытки и начнут массовый уход из рублевых бумаг, ситуация может в дальнейшем еще сильнее ухудшиться. «Если смотреть на среднесрочную перспективу, то усугубление ситуации с распространением коронавируса может привести к росту курса доллара до 80 руб./$»,— отмечает главный аналитик ПСБ Богдан Зварич.

В таких условиях аналитики не исключают активных шагов со стороны ЦБ и Минфина, по аналогии с теми, что предпринимались в прошлые кризисы. При этом, по словам участников рынка, заявления Минфина о готовности пережить период низких нефтяных цен и Банка России об отмене покупок валюты вряд ли существенно изменят настроения на рынке. По мнению Александра Лосева, для стабилизации ситуации ЦБ должен пойти на резкое повышение ключевой ставки и расширение операций валютного репо. Аналогичными мерами удалось погасить кризис конца 2014 года. «С учетом того что текущая цена нефти ниже базовой, с апреля ЦБ, скорее всего, начнет продажи валюты в рамках бюджетного правила»,— считает главный экономист Нордеа-банка Татьяна Евдокимова.

| |||||

| |||||

Банки | Деньги | Доход | Вклады | Кредит | Банкомат | Бизнес | Лизинг | Аренда | Ипотека | Оценка | Недвижимость | Строительство | Автомобили | Авто | Страхование | Осаго | Каско | Страховые компании |

Ценные бумаги | Фонды | Выставки |