| Банки | Электронные деньги | Страховые компании | Застройщики |

| Микрофинансовые |

| Пенсионные фонды | Инвестиционные компании | Лизинговые компании | Промышленность |

| |||

| Страхование |

| Пенсия |

| Вклады |

| Онлайн банкинг |

| Потребительское кредитование |

| Банки для бизнеса |

| Лизинг |

| Автокредиты |

| Ипотека и недвижимость |

| Инвестиции |

|

| |||||

| Граждане переводят накопления из негосударственных фондов обратно в ПФР |

|

04.04.20 12:58:00 Пенсия без частностей

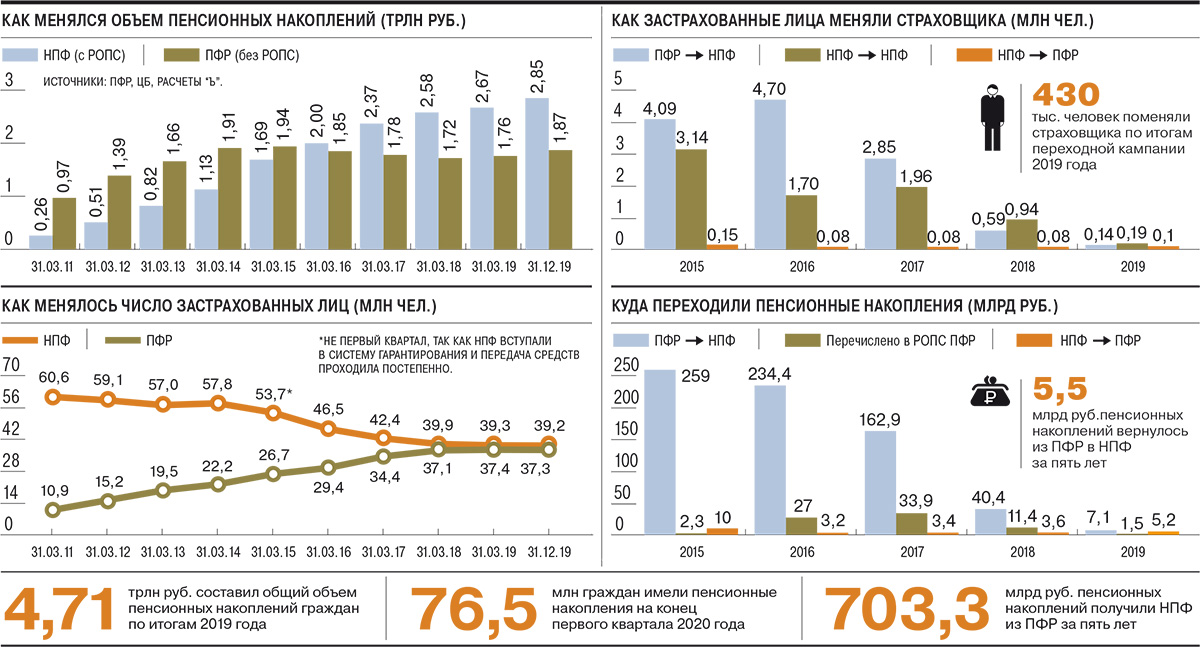

Негосударственные пенсионные фонды (НПФ) впервые в истории по итогам 2019 года столкнулись с сокращением клиентской базы по обязательному пенсионному страхованию. Оно было связано и с возвращением части клиентов в Пенсионный фонд России (ПФР), и с уходом по естественным причинам: смертям и досрочным выплатам. Привлечение же новых клиентов в НПФ почти прекращено. И если в прошлому году отток средств был компенсирован ростом стоимости инвестпортфелей, в этом на фоне падения финансового рынка помощи ждать не следует. Это может привести к сокращению объемов активов под управлением частных фондов. Впервые в истории существования в России накопительной пенсионной компоненты количество клиентов НПФ сократится после подведения итогов переходной кампании. Это следует из расчетов “Ъ”, основанных на предварительных неофициальных данных Пенсионного фонда России (см. “Ъ” от 16 марта). На 1 апреля 2020 года количество застрахованных лиц составит 37,3 млн граждан, на 100 тыс. человек меньше, чем год назад. Таким образом, число клиентов частных фондов так и не смогло превысить количество россиян, которые выбрали государственного страховщика. На отчетную дату, по расчетам “Ъ”, их было больше на 2 млн человек — 39,2 млн граждан. Негативной динамике по клиентской базе частных фондов предшествовало замедление ее роста в результате переходной кампании еще 2018 года. Тогда количество застрахованных лиц в НПФ увеличилось менее чем на 400 тыс. человек (см. “Ъ” от 6 марта 2019 года). В предыдущие десять лет количество клиентов частных фондов прирастало на несколько миллионов человек в год. С 2010 года их клиентская база выросла почти в пять раз. Переходящая проблематика Передача пенсионных накоплений от одного страховщика к другому — одна из застарелых проблем системы обязательного пенсионного страхования (ОПС), которая во многом связана с балансировкой рисков неправомерных переводов и возможности продавать продукт в широких агентских сетях. До 2014 года ПФР дистанционно принимал заявления о смене страховщика через трансфер-агентов (см. “Ъ” от 17 января 2014 года), а затем через удостоверяющие центры (УЦ, см. “Ъ” от 28 июня 2017 года). Однако эти способы перестали действовать в связи с высокими рисками фальсификации заявлений. Также был перекрыт дистанционный канал сдачи заявлений «в бумаге», через курьеров или по почте (см. “Ъ” от 12 августа 2019 года), несший те же риски. В итоге с прошлого года действуют лишь два способа: личный визит в отделение ПФР (или же через представителя с нотариально заверенной доверенностью) и дистанционный — через единый портал госуслуг (ЕПГУ),— при котором подача заявления должна быть подписана усиленной квалифицированной электронной подписью, выдаваемой УЦ. Технологические проблемы в подаче заявлений через ЕПГУ, наблюдавшиеся в начале прошлого года (см. “Ъ” от 17 апреля 2019 года), а также «антифрод»-механизмы, настроенные в портале против массовой сдачи заявлений, привели к невозможности для большинства крупнейших игроков наладить массовое привлечение новых застрахованных лиц.

В результате прошлогодняя переходная кампания стала самой слабой в истории системы — за год было подано менее 350 тыс. заявлений на смену страховщика (см. “Ъ” от 5 декабря 2019 года). Отрицательное влияние оказал и введенный в прошлом году период охлаждения, который приходится на декабрь и во время которого можно отказаться от поданного заявления (см. “Ъ” от 28 января). Вместе с тем общее количество переходов возросло благодаря реализации прав застрахованных лиц на срочный перевод пенсионных накоплений (см. “Ъ” от 25 февраля). В результате в этом году было удовлетворено 430,9 тыс. заявлений: 187,3 тыс. человек сменили один НПФ на другой, 138,6 тыс. ушли из ПФР, а 104,9 тыс. человек вернулись в него (см. “Ъ” от 16 марта). В то же время с 1 апреля по 31 декабря 2019 года клиентская база НПФ сократилась почти на 150 тыс. человек за счет граждан, вышедших на пенсию досрочно и получивших единовременную выплату (при отсутствии достаточных средств для назначения пожизненной выплаты), а также умерших. Это обеспечило первое в истории российского рынка уменьшение количества клиентов НПФ по итогам переходной кампании. С 2020 года регулятор также ввел новую форму типового договора об ОПС, предполагающую подпись со стороны НПФ «единоличного исполнительного органа фонда». Эта норма, в частности, ограничивает массовое подписание со стороны гендиректоров НПФ заключенных с клиентами договоров, усложняет логистику документооборота, а также вводит личную ответственность главы фонда за возможный неправомерный перевод застрахованного лица (см. “Ъ” от 15 января). В результате ряд крупных игроков остановили привлечение. Проводивший в прошлом году тестовые продажи ОПС НПФ Сбербанка, по-видимому, не собирается ставить продукт на полку материнского банка. «Какого-то существенно активного привлечения по ОПС (по этому году.— “Ъ”) мы не запланировали»,— признавала в начале марта руководитель блока «Управление благосостоянием» Сбербанка (в него входит и НПФ) Наталья Алымова. Во многом именно динамикой привлечения крупнейшего фонда определялась активность рынка. Лидер позапрошлогодней и прошлогодней кампаний «ВТБ Пенсионный фонд» также пока не предпринимает активных действий и не планировал их, уверяли источники “Ъ”. «В этом году "ВТБ Пенсионный фонд" продолжает работу по привлечению застрахованных лиц в соответствии с действующим законодательством»,— пояснила глава НПФ Лариса Горчаковская, отметив, впрочем, что за первый квартал в пользу фонда было подано лишь 764 заявления. Гендиректор НПФ «Открытие» Михаил Моторин рассказывал, что фонд также не собирается охотиться за новыми клиентами, а «собирается сосредоточиться на защите клиентской базы» (см. “Ъ” от 19 февраля). Базовая неустойчивость ПФР исторически был основным донором для пополнения клиентской базы частных фондов, ежегодно лишаясь миллионов своих клиентов. Однако эта практика стала ломаться еще в кампанию 2018 года (см. “Ъ” от 6 марта 2019 года). Впрочем, тогда ПФР лишился около 500 тыс. застрахованных лиц. По итогам же кампании 2019 года нетто-отток составил менее 35 тыс. человек. На фоне прекращения частными фондами привлечения ПФР в этом году может превратиться из донора в основного бенефициара переходной кампании. Традиционно около 100 тыс. граждан по итогам каждой кампании возвращаются в фонд. Сейчас в ряде НПФ отмечают, что более 75% поданных в первом квартале заявлений на уход пришлось на перевод накоплений в ПФР. «Люди больше идут в ПФР и почти не переходят в другие фонды»,— рассказывает топ-менеджер НПФ из первой десятки. Двое его коллег видят «незначительный» всплеск подачи заявлений в пользу ПФР. Это подтверждается и оценкой “Ъ”, основанной на данных нескольких НПФ. В первом квартале 2019 года было всего подано 15,6 тыс. заявлений, в этом году только в пользу ПФР заявления уже превышают эту цифру. При этом в НПФ Сбербанка по итогам первых трех месяцев года «не фиксируют всплеска в части оттока застрахованных лиц», отмечает директор по развитию фонда Александр Прокопенков. Сохранение прошлогодней динамики отмечают и еще в одном НПФ, входящем в десяток крупнейших. Большинство НПФ обладают не очень устойчивой клиентской базой, отмечают два контрагента частных фондов и бывший топ-менеджер одного из них. По их словам, сформированная за счет внешних агентских продаж, при которых гражданин не всегда понимал, куда и зачем переводит свои пенсионные накопления, она в большинстве своем не отличается лояльностью. «Помимо откровенного "фрода" агенты привлекали застрахованных лиц, продавая им продукт частного фонда, например, под видом пенсионной реформы, без привязки к конкретному НПФ или же предоставляя о частном фонде неверную информацию. И это не говоря о, например, подложенных в пакете документов в банках заявлениях и договорах об ОПС»,— говорит один из собеседников “Ъ”. Также, по его словам, на нелояльность к своему НПФ повлияли покупки, слияния и переименования фондов. Разочарование в системе частных фондов могли вызвать и скромные результаты инвестирования. Несколько лет НПФ в большинстве своем проигрывали по доходности государственной управляющей компании (ГУК) ВЭБ.РФ, которая управляет средствами «молчунов». «На протяжении последних пяти лет результаты портфелей ВЭБ.РФ по доходности от инвестирования накоплений стабильно опережали инфляцию, в сравнении с крупнейшими НПФ результаты ГУК были в числе лучших, а в отдельные годы — самыми высокими»,— отмечает вице-президент блока доверительного управления ВЭБа Александр Попов.Во многом на результаты НПФ влияют законодательно установленные максимальные лимиты по вознаграждению, на которые имеют право частные фонды и которые они по большей части выбирают полностью. Например, в прошлом году инвестиционные результаты НПФ были выше, чем по расширенному портфелю ВЭБа, однако за счет вознаграждения, взятого частными фондами, на счета клиентов была разнесена меньшая доходность (см. “Ъ” от 28 февраля). Естественная убыль Помимо оттоков клиентов из НПФ в ПФР, существует естественная убыль застрахованных лиц. Она связана со смертностью клиентов НПФ (в этом случае пенсионные накопления выплачиваются правопреемникам), а также с застрахованными лицами, которые получили право на выплату пенсии, однако объем средств на счету у них был недостаточен для назначения пожизненной пенсии, и они были выплачены единовременно (см. “Ъ” от 3 июня 2019 года). По расчетам “Ъ”, такого рода убыль клиентов по прошлому году составила около 200 тыс. человек, что соответствует 0,6% от агрегированной клиентской базы НПФ. Эти данные подтверждаются данными одного из крупнейших российских НПФ, у которого по итогам прошлого года единовременная выплата была назначена чуть больше 0,4% клиентов, а смертность составила немногим меньше 0,4%. До 2028 года, по расчетам этого фонда, рост выплачиваемых сумм правопреемникам будет ежегодно расти на 0,1 процентного пункта, а единовременные выплаты — на 0,2 процентного пункта. Таким образом, даже если отток клиентов в ПФР сохранится на уровне переходной кампании прошлого года, то без притока средств из госфонда сокращение клиентской базы НПФ может по итогам этого года превысить 400 тыс. человек, или более 1% от нынешних застрахованных лиц. «Небольшое сокращение клиентской базы частных фондов по этому году отчасти компенсируется заработанным ими значительным инвестиционным доходом, что в итоге приведет к росту портфеля НПФ»,— считает гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. Однако, по его мнению, ситуация будет усугубляться. Стабильный отток застрахованных лиц из НПФ в ПФР на уровне 100 тыс. клиентов сохранится, вырастут смертность и выплаты правопреемникам, увеличатся единовременные выплаты. В отсутствие привлечения новых клиентов из ПФР и при негативной динамике финансового рынка это может привести к сокращению инвестиционного портфеля самих фондов. «Первым звонком, предупреждающим индустрию о кризисе, стало сокращение количества клиентов, вторым может стать сокращение инвестиционного портфеля по итогам года»,— отмечает Околеснов. В 2022 году начнут по общим основаниям получать право на выплату пенсионных накоплений женщины, а в 2027 году — мужчины. Это резко увеличит оттоки клиентской базы. Это будет долгий период ухода денег ОПС с рынка, полагает гендиректор УК «Ронин траст» Сергей Стукалов, растянутый на многие годы.

| |||||

| |||||

Банки | Деньги | Доход | Вклады | Кредит | Банкомат | Бизнес | Лизинг | Аренда | Ипотека | Оценка | Недвижимость | Строительство | Автомобили | Авто | Страхование | Осаго | Каско | Страховые компании |

Ценные бумаги | Фонды | Выставки |