| Банки | Электронные деньги | Страховые компании | Застройщики |

| Микрофинансовые |

| Пенсионные фонды | Инвестиционные компании | Лизинговые компании | Промышленность |

| |||

| Страхование |

| Пенсия |

| Вклады |

| Онлайн банкинг |

| Потребительское кредитование |

| Банки для бизнеса |

| Лизинг |

| Автокредиты |

| Ипотека и недвижимость |

| Инвестиции |

|

| |||||

| МСП мечтает о дешевых кредитах. Но все упирается в ключевую ставку |

|

04.06.25 Ко Дню российского предпринимательства «ТТ Финанс» совместно с «Российской Газетой» и НКО «Фонд содействия кредитованию малого и среднего бизнеса Санкт-Петербурга» провели круглый стол «Малый и средний бизнес: новые тренды в финансировании и поддержке». Обсуждался самый на сегодня злободневный для малого бизнеса вопрос – что происходит с льготными госпрограммами кредитования. Быть актуальным Исполнительный директор НКО «Фонд содействия кредитованию малого и среднего бизнеса Санкт-Петербурга» Александра Питкянен Как отмечает эксперт, инфраструктура поддержки МСП в Петербурге является одной из самых развитых в России. Так, работают Центр развития и поддержки предпринимательства, НКО «Фонд микрофинансирования субъектов малого и среднего предпринимательства, микрокредитная компания СПб», Фонд развития МСП, Санкт-Петербургский центр поддержки экспорта, Технопарк и, конечно, НКО «Фонд содействия кредитованию малого и среднего бизнеса Санкт-Петербурга». Все эти организации работают под контролем и регулированием Петербургского Комитета по промышленной политике. Сейчас проблемы, связанные с санкциями, инфляцией, нехваткой кадров, необходимостью импортозамещения и высокими ставками по кредитам — это все серьезные вызовы для бизнеса. Поэтому в поддержке сектора МСП Фондом акцент делается на том, чтобы снизить кредитную нагрузку. И на данный момент есть много программ как на федеральном, так и на региональном уровнях. Из-за высокой ключевой ставки некоторые льготные программы приостановлены, признает исполнительный директор НКО, и количество обращений от предпринимателей немного снизилось. «Но мы надеемся, что во втором полугодии, когда обычно все активизируются, интерес снова возрастет. В прошлом году с помощью банков и поручительств Фонда наш бизнес получил кредиты на сумму более 30 миллиардов рублей, — докладывает Александра Питкянен. — Кстати, в 46 банках, которые с нами сотрудничают, размер поручительства может достигать 50% от кредита и до 100 миллионов рублей. Мы уверены, что после снижения ключевой ставки банки снова начнут интересоваться малым и средним бизнесом». В целом за весь период работы организацией заключено 6 826 договоров, предприниматели в свой бизнес привлекли 167,6 млрд. рублей. В то же время 45% от оборотного капитала Фонда является накопленной прибылью, в частности за минувший год дополнительная капитализация дала 600 млн. рублей. Конкретно в 2024 году было заключено 259 договоров, что добавило предпринимателям в оборот 30,7 млрд. рублей.

Ну а наиболее востребованы сейчас программы Фонда микрофинансирования. За пять месяцев спрос здесь вырос на 100%. Наверное, это единственная в стране профильная структура, которая сохранила щадящие ставки до 5% в кейсах, когда предприниматели привлекают до 5 млн. руб. на развитие – пополнение оборотных средств и модернизацию. В целом же по этому вектору предлагается несколько госпрограмм.

И в апреле этого года Фонд запустил специальную программу, которая предлагает займы малым и средним компаниям до 20 млн рублей под ставки всего от 1% до 5 9% на реализацию значимых для города проектов. Быть компетентным Директор департамента по работе с клиентами среднего и малого бизнеса Санкт-Петербургского филиала ПАО «Банк ПСБ» Александр Хайкинсон поделился результатами исследования.

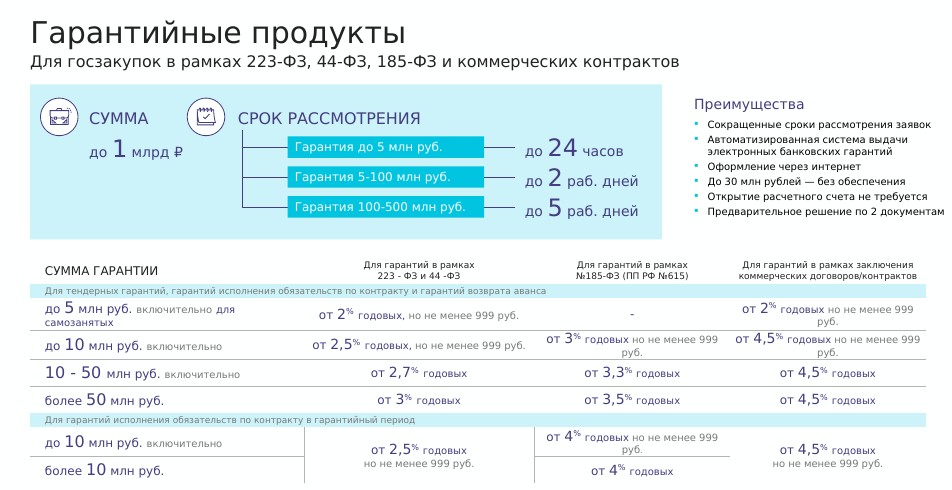

«Сфера МСП чутко реагирует на любые экономические вызовы. На протяжении последних двух-трех лет Индекс в целом по Россиии находится в зоне позитива. Но после того, как ЦБ начал повышать ключевую ставку, Индекс постепенно пошел вниз, и по итогам февраля, например, составил 51,7 пункта. В марте Индекс поднялся до 52,7 пункта, и мы надеемся, что этот мартовский отскок свидетельствует о возвращении положительной динамики, — рассуждает представитель ПСБ. — При сравнительном анализе месяц к месяцу и год к году не могут не обнадеживать «зеленые стрелочки» в зеленую зону в марте-2025 против февраля-2025 — все компоненты кроме «кредитования» вышли в зону роста». Если углубиться в компоненту кредитования, то в течение последних трех лет именно на март 2025 года приходится минимальное значение индекса в 53,5 пункта. «Если отдельно посмотреть на спрос, то каждый четвертый предприниматель в России собирается кредитоваться или хотя бы рассматривает возможность привлечения кредита. Однако многие идут на такой шаг вынужденно, в силу ранее избранной бизнес-модели, — поделился Александр Хайкинсон. — И, если отвлечься от результатов опроса, все равно приходится признать некоторое снижение чистой прибыли по предприятиям и торможение рынка кредитования». Сейчас средний уровень одобряемости опустился с 62% до 55%. И если подводить итоги по первому кварталу, сейчас 10% российских предприятий в сегменте МСП оперируют какими-либо заемными средствами. С другой стороны, уточняет Александр Хайкинсон, сейчас происходит тотальное движение МСП в сторону цифровых инструментов, что в какой-то мере сокращает накладные расходы. Например, интеграцию с курьерскими службами уже произвели 22% компаний в стране, а 33% применяют облачные технологии для взаимодействия сотрудников. ИИ в бизнес-процессах применяют 10% игроков (в первую очередь маркетинг-продвижение), а до собственных мобильных приложений доросли 12% МСП в в России. При этом ПСБ обслуживает более 350 тысяч предприятий МСБ по стране, это почти 7 млн частных лиц. И сам банк всегда в цифровом тренде, занимая по разным векторам первые-третьи места рейтингов. Любое развитие цифры, это в первую очередь экономия времени. Быть популярным Региональный директор департамента региональных программ АО «МСП Банк» Елена Кузнецова поделилась новостью, что Рейтинговое По мнению эксперта, среди продуктов для инвестиционных целей стоит обратить внимание на запущенную в этом году программу «ПСК+ПТ», задачей которой стоит стимулирование кредитования субъектов МСП в приграничных территориях. Она подходит предпринимателям, зарегистрированным на территории Курской, Белгородской или Брянской областей. Льготная ставка не может быть выше ключевой и действует до одного года. Максимальная сумма кредита составляет 30 млн рублей при «зонтичном» поручительстве в момент выдачи в пределах 50%. Другие популярные у клиентов программы: в апреле стартовали «Москва массовая» (ставка 15,5% годовых) и «Совместная программа 1764 и ПСК» (ставка 17,5%) с субсидированием части ставки за первый год; успешно работает «Программа льготного кредитования АПК» (ставки 8,3% или 12,5%); «Программа льготного кредитования АПК на новых территориях» (ставки 1%-5%); «Кредитование станкостроительных компаний» (ставки 5%-13,5%) – поступило более 250 заявок от предприятий; «Программа поддержи резидентов СЭВ» (15% годовых); «Программа развития туристической инфраструктуры (9,3%); «Высокотех» (14%); «Промышленная ипотека» (14%-16%)… Впрочем, линейка кредитных продуктов МСП Банка выстроена так, чтобы покрыть любые потребности субъектов МСП. Так, оборотное кредитование предполагает предоставление до 2 млрд рублей на три года на пополнение оборотных средств, включая оплату непросроченных налогов и сборов до 30% от суммы финансирования. Похожие условия у контрактного кредитования, но ориентировано оно на поддержку контрактов в рамках законов №223-ФЗ, №44-ФЗ и №185-ФЗ. Инвестиционное кредитование предоставляется на 10 лет под финансирование проектов, связанных с реальным сектором экономики в пределах 2 млрд рублей. Но более всего востребовано экспресс-кредитование, которое оперирует кредитными суммами 50 тысяч – 50 млн рублей без залогового обеспечения и сроками 36-60 месяцев, а выдается на развитие предпринимательской деятельности, пополнение оборотных средств и инвестиционные цели. Наконец, есть возможность рефинансирования кредитов, взятых в других банках. Здесь речь идет о суммах до 2 млрд рублей и сроках до 84 месяцев. Также банк с прошлого года участвует в лизинговых и факторинговых сделках. Финансирование лизинговых компаний возможно под поручительство или залог предметов лизинга в пределах 2 млрд рублей и 7 лет со ставкой — ключевая ставка плюс 4,5%. При факторинге условия похожи, но предельный срок договора – 2 года. «Возможна и гарантийная поддержка на сумму до миллиарда рублей, — подсказывает сотрудник «МСП Банка». — К преимуществам данной услуги можно отнести необязательность обеспечения при сумме гарантии до 30 млн рублей и отсутствие требования по открытию расчетного счета. Предварительное решение принимается по двум документам».

Удобней всего с банком взаимодействовать через платформу-портал АИС НГС. Быть оперативным Представитель Сбера подчеркивает, что объективно банки и предприниматели находятся в одной лодке, зашкаливающая ключевая ставка мешает жить всем. Она растет со второй половины прошлого года и, соответственно, неизбежно растут ставки по кредитам. Таким образом, более низкие, чем ключевая, ставки возможны лишь в инструментах с государственной поддержкой. «Но поддержка малого бизнеса, как мы ее видим, заключается не только в льготном финансировании, но и в упрощении самой процедуры кредитования юрлиц и индивидуальных предпринимателей. Получение кредита должно происходить максимально комфортно и быстро, — отмечает представитель банка. — И на текущий момент заполнение анкеты занимает две минуты, а 85% поступающих заявок на кредиты в нашем банке рассматривается и зачастую одобряется за три минуты. Заявка с документами в электронном виде подается через интернет-банк/мобильное приложение СберБизнес, происходит максимально оперативная проверка клиентских данных, и сразу же принимается решение». Приятный нюанс: кредиты до 50 млн. рублей в банке можно получить без залога и не предоставляя расширенный пакет документов. Но в общем тренде банк стал одобрять оборотные кредиты и с большими лимитами. Льготное кредитование, то есть ниже ключевой ставки, возможно для микропредприятий на сумму до 200 млн. рублей, для малых предприятий – до 500 млн. рублей, для средних игроков – до 2 млрд. рублей. Кстати, первые льготные инвесткредиты по программе Минэкономразвития РФ и Банка России в рамках нацпроекта «Эффективная и конкурентная экономика» (ключевая ставка ЦБ РФ минус 3,5%) Сбер выдал в апреле. Первые полученные средства предприниматели использовали на приобретение недвижимости и оборудования для развития производства строительных материалов и переработки пластика в Нижегородской и Липецкой области. В целом же программа с общим лимитом в 100 млрд рублей ежегодно в течение 2025–2030 годов призвана поддерживать инвестиционную активность предприятий малого и среднего бизнеса в приоритетных отраслях экономики — обрабатывающем производстве, логистике, IT, научно-технической сфере.... Средства по кредиту могут быть направлены на капитальные затраты (не менее 80%) и текущие расходы (до 20%). Быть востребованным Руководитель регионального отделения - Управляющий Дополнительным офисом «Санкт-Петербург» АКБ «Ланта-Банк» Сергей Быковский констатирует, что на рынке представлены различные госпрограммы поддержки МСП, но вынуждено приходится признавать, что масштабы В итоге для себя банк избрал путь развития, предполагающий максимальное удешевление кредитования, производимого в рамках стандартных продуктов, особо не предполагающих сопряжение с госпрограммами. Тем не менее, на сегодняшний день эффективная, предлагаемая «Ланта-Банком» по большинству стандартных решений ставка лежит в диапазоне 23%-23,5% годовых. Это проценты, которые предприниматели реально платят, здесь скрытые платежи отсутствуют принципиально. К этому эксперт считает необходимым добавить, что временами уровень финансовой компетентности субъектов МСП не самый высокий. И чем дальше развивается сфера господдержки, тем злободневней становится необходимость пошагового консультирования клиентов. «У клиента на выбор есть несколько путей. В одном варианте можно получить достаточно простое весьма оперативное финансирование с минимумом затребываемых документов и подтверждений, и зачастую эти подробности становятся для клиентов основными при выборе. За кадром остается то, что упрощенное и облегченное обслуживание не означает предложение самого бюджетного варианта», — говорит Сергей Быковский. Не удивительно, что, кроме прочего, в рамках поддержки МСП банк видит свою роль в обучении, то есть, в консультировании, какие варианты получения кредитов будут для клиентуры самыми экономически выгодными. Пусть даже в линейке банка соответствующего предложения не найдется. Например, «Ланта-Банк» предлагает кредитование на срок до пяти лет, но порой предпринимателям требуются более долгосрочные кредиты. Таким образом, акцент в роли финструктур при развитии предпринимательства плавно смещается в подъем некредитных форм финансирования малого и среднего бизнеса. Прежде всего на ум приходит краудфинансирование. Поскольку крауд-сегмент растет год к году кратно. Соответственно, за последние несколько лет в Российской Федерации был принят ряд законов, которые существенно облегчают присутствие и работу на этом рынке. Прежде всего, это закон от 31 июля 2020 года № 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в РФ» и закон от 2 августа 2019 г. N 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ…». «А если мы возьмем ЦФА, выяснится, что таковые могут быть выпущены буквально на любой актив, будь это доля в здании, дебиторская задолженность или котируемое произведение искусства. И на сегодня на этом рынке присутствует 14 операторов, 4 из которых работают достаточно активно, — добавляет Сергей Быковский. — Порог входа при учете эффективности инициативы начинается с 50 млн. рублей и времени это занимает для компании-эмитента от нескольких месяцев до года. Но это позволяет привлечь ресурсы в считаные дни». Быть открытым Заместитель директора дополнительного офиса ПАО СКБ Приморья «Примсоцбанк» в Санкт Петербурге Алексей Балашов уточняет, что его В любом случае, банк одним из ведущих направлений деятельности считает кредитование. Если по общему рейтингу Примсорцбанк входит в ТОП-50, то по кредитованию юрлиц занимает 27-е место в России. «Здесь следующим преимуществом можно считать выдачу чеков до 100 млн. рублей на основании управленческой отчетности. Или при оценке кредитоспособности мы можем консолидировать различные направления деятельности компании, – делится Алексей Балашов. – Зачастую как раз обращаются начинающие компании, имеющие в декларации год-два работы, в таких случаях стандартным решением является перенаправление претендентов в Фонд поддержки под программу для начинающих. И здесь общей задачей банков-кредиторов является помощь в бесшовном прохождении этого пути от регистрации, первого кредита на начальное развитие, следующего кредита, допустим, от Корпорации МСП на развитие в конкретной сфере, потом получения оборотных средств в коммерческом банке, потом, возможно, окунуться в сферу цифровых активов…» Но прямое общение с клиентом помогает определить его устремления и возможности. «Например, была история с нашим клиентом, когда индийский контрагент уперся и требовал исключительно прямой платеж, – вспоминает эксперт. – И если поставки остановятся, будет расти риск ухода клиента в просроченную задолженность. Но в ходе кооперации удалось найти несанкционный банк, способный решить задачу, риск дефолта был нивелирован». Впрочем, каждый банк обязан расширять продуктовые линейки, чтобы оставаться полезным коллегам в рамках сообщества, то есть, генерировать уникальные продукты. Так, Примсоцбанк в апреле объявил о запуске новой опции в рамках продукта «Бизнес-Универсальный». Это возможность получения кредита на сумму до 15 млн рублей в форме возобновляемой кредитной линии без предоставления залогового обеспечения. Срок такой кредитной линии составляет не более 18 месяцев, при этом период выплаты каждого транша возможны до 120 дней. «Такой срок кредитования отлично подходит для увеличения оборотных средств, участвующих в деятельности, на период «высокого сезона» или расширения объемов деятельности, — считает Алексей Балашов. — А если деятельность компании требует объемов кредитования в более весомой сумме и на более длительный срок, то собственно кредит «Бизнес-Универсальный» может быть оформлен на сумму до 100 миллионов рублей и срок до 120 месяцев». Реакция предпринимательского сообщества

Сейчас главная проблема для промпроизводства — это долгие инвестиции на покупку недвижимости. Льготные кредиты со сниженной ставкой, конечно, неплохо, но все равно это слишком тяжело для нас. А если рассматривать более сложные варианты, то они только добавляют рисков. В итоге мы можем рассчитывать только на государственные фонды поддержки, но и там есть свои сложности — лимиты уменьшаются, а требования к клиентам становятся жестче.

Собственник компании «Модный дом» Виктория Тишина:

Общественный омбудсмен по вопросам защиты прав предпринимателей в индустрии красоты, собственник сети салонов красоты «Лаки Лайк» Лялья Садыкова: На сегодняшний день у меня есть один действующий кредит как индивидуального предпринимателя, от Фонда микрофинансирования под 3%. Благодаря этому я смогла запустить новый проект и дальше трансформировать свой бизнес в текущих реалиях. Поэтому я считаю, что работа Фонда с предпринимателями имеет колоссальное значение. И более компетентных сотрудников я не встречала ни в одном банковском секторе, ни в одной структуре.

Коммерческий директор Центра компьютерных технологий «Векус» Дмитрий Великанов: Ставки еще высоки, но уже радует то, что МСП зашевелился с программой «1764». Также хочется отметить, что набирают популярность ЦФА. Наша компания уже успешно реализовала первый транш в 100 млн. рублей. Продукт совершенно новый. И он точно будет использоваться передовыми компаниями. Поэтому - это конкурент кредитованию. Но в прошлом году программа МЭР закончилась в июне месяце, и до текущего момента ничего интересного на рынке не было. Сейчас будем изучать, смотреть, общаться напрямую с банками и кредитными организациями, в том числе с Фондом микрофинансирования. Фонд заявил программу на 20 млн. рублей. Тоже попробуем в нее войти. Это все интересно.

Игорь ЧУБАХА | |||||||

| |||||||

| |||||||

| |||||||

Банки | Деньги | Доход | Вклады | Кредит | Банкомат | Бизнес | Лизинг | Аренда | Ипотека | Оценка | Недвижимость | Строительство | Автомобили | Авто | Страхование | Осаго | Каско | Страховые компании |

Ценные бумаги | Фонды | Выставки |

открыла встречу словами: «Бизнес – это всегда про риски и про смелость. Но одного желания недостаточно, нужны возможности. И наша общая задача эти возможности предпринимателям предоставить. У нас у всех одна цель – создать среду, в которой предприниматель будет чувствовать себя уверенно и комфортно».

открыла встречу словами: «Бизнес – это всегда про риски и про смелость. Но одного желания недостаточно, нужны возможности. И наша общая задача эти возможности предпринимателям предоставить. У нас у всех одна цель – создать среду, в которой предприниматель будет чувствовать себя уверенно и комфортно».

ПСБ и «Опора России» более десяти лет проводят совместный ежемесячный опрос, посвященный самочувствию малого и среднего бизнеса - «Индекс RSBI». Значение индекса по различным компонентам (выделяют четыре основных: «кадры», «продажи», «инвестиции» и «кредитование») при превышении 50 пунктов свидетельствует о росте деловой активности.

ПСБ и «Опора России» более десяти лет проводят совместный ежемесячный опрос, посвященный самочувствию малого и среднего бизнеса - «Индекс RSBI». Значение индекса по различным компонентам (выделяют четыре основных: «кадры», «продажи», «инвестиции» и «кредитование») при превышении 50 пунктов свидетельствует о росте деловой активности. агентство АКРА повысило кредитный рейтинг МСП Банка до А-(RU), прогноз по рейтингу «Стабильный». «Мы являемся дочерней структурой Корпорации МСП, соответственно, все реализуемые на текущий момент продукты прежде всего нацелены на малый и средний бизнес. И сегодня, как никогда, важно акцентироваться на льготных возможностях поддержки сферы МСП», — уточняет специалист.

агентство АКРА повысило кредитный рейтинг МСП Банка до А-(RU), прогноз по рейтингу «Стабильный». «Мы являемся дочерней структурой Корпорации МСП, соответственно, все реализуемые на текущий момент продукты прежде всего нацелены на малый и средний бизнес. И сегодня, как никогда, важно акцентироваться на льготных возможностях поддержки сферы МСП», — уточняет специалист.

поддержки и число вовлеченных в процесс госинститутов сокращается. «Например, если вспомнить, какие условия по программе «1764» были до 21 июля прошлого года, и какие предлагаются с начала этого года, придется признать следующее. Количество бизнес-отраслей и целей, на которые по продукту можно привлечь финансы по льготной ставке, сократилось сегодня примерно в 10 раз», — говорит управляющий Сергей Быковский.

поддержки и число вовлеченных в процесс госинститутов сокращается. «Например, если вспомнить, какие условия по программе «1764» были до 21 июля прошлого года, и какие предлагаются с начала этого года, придется признать следующее. Количество бизнес-отраслей и целей, на которые по продукту можно привлечь финансы по льготной ставке, сократилось сегодня примерно в 10 раз», — говорит управляющий Сергей Быковский. банк работает уже 31 год и на сегодня обслуживает 18 тысяч юрлиц. Между тем, по многим продуктам банк продолжает предоставлять услуги в ручном режиме, что позволяет в каждой конкретной ситуации кропотливей вникать в проблемы клиента. Был пример, когда клиент приходил за небольшим овердрафтом, имея испорченную мошенниками кредитную историю. И не смотря на возбуждение уголовного дела против мошенников, другие банки отказывали на автомате. «Мы же вникли и помогли, — отмечает замглавы офиса. — Кстати, в рамках партнерства Примсоцбанк сотрудничает не только с российскими институтами, но и международными. А высокие рейтинги позволяют взаимодействовать по гарантиям с ведущими игроками сегмента».

банк работает уже 31 год и на сегодня обслуживает 18 тысяч юрлиц. Между тем, по многим продуктам банк продолжает предоставлять услуги в ручном режиме, что позволяет в каждой конкретной ситуации кропотливей вникать в проблемы клиента. Был пример, когда клиент приходил за небольшим овердрафтом, имея испорченную мошенниками кредитную историю. И не смотря на возбуждение уголовного дела против мошенников, другие банки отказывали на автомате. «Мы же вникли и помогли, — отмечает замглавы офиса. — Кстати, в рамках партнерства Примсоцбанк сотрудничает не только с российскими институтами, но и международными. А высокие рейтинги позволяют взаимодействовать по гарантиям с ведущими игроками сегмента». Владелец и гендиректор АО «Фирма Изотерм» Виктория Нестерова:

Владелец и гендиректор АО «Фирма Изотерм» Виктория Нестерова: